자녀 앞으로 15년간 변액보험을 들었다. 현재 수익율은 17.8%(단리기준 연 1.2%정도). 계속 유지해야 할지 여부를 ChatGPT에게 물었다.

[ ChatGPT 의 제안]

보험 해약 여부를 판단할 때는 단순 수익률뿐 아니라 운용성과, 향후 기대수익, 대안 투자처, 보험의 기능(보장/절세), 자금 필요성 등을 종합적으로 고려해야 합니다. 주어진 정보와 시점(2025년 기준)을 바탕으로 아래와 같이 분석해드리겠습니다.

🔍 1. 기본 정보 요약

항목내용

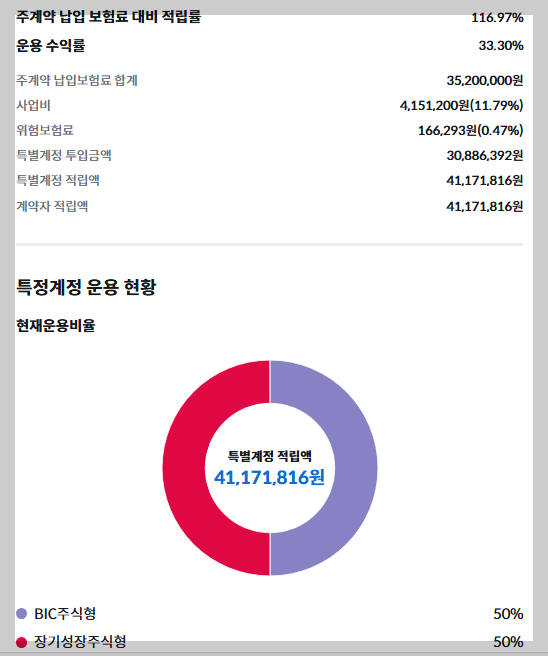

| 가입일 | 2010년 11월 4일 |

| 납입금 | 월 20만원 × 약 14.75년 ≒ 3,540만원 |

| 해지환급금 | 약 4,170만원 |

| 총 수익률 | 약 17.8% (단리기준 연 1.1~1.2% 수준) |

| 투자비중 | 장기성장형 50% (수익률 60%), 브릭스형 50% (수익률 5%) |

| 기타 특성 | 중도인출 가능, 비과세 혜택 존재 |

✅ 판단 요소별 분석

1. 수익률

- 총 수익률 17.8%는 14.75년간 운용 결과로 보면 매우 낮습니다.

- 연환산 수익률 ≒ 약 1.2% 수준

- 특히 장기성장형(60%)의 수익률이 높음에도 불구하고 브릭스형(5%)이 수익률을 심각하게 깎아먹고 있습니다.

- BRICs(브라질, 러시아 등)는 장기적으로 저성장 및 지정학적 리스크로 저조한 수익률을 보였고, 앞으로도 비슷할 가능성이 큽니다.

2. 비과세 혜택

- 10년 이상 유지된 변액보험의 경우 비과세 혜택이 적용됩니다.

- 다만, 현재 이미 10년 이상 유지되었기에 비과세 혜택은 이미 확보된 상태입니다.

- 환급금 4,170만원 전액 비과세 수령 가능

3. 중도인출 기능

- 중도인출은 유용하긴 하나, 필요 시 해지해도 같은 효과를 볼 수 있고, 유지 이유가 되기엔 약함

4. 대체 투자 수단

- 현재 원금 3,540만원 대비 4,170만원은 약 630만원 이익

- 이 자금을 **타 투자 수단(예: ETF, 미국 S&P500, 채권혼합형펀드 등)**으로 운용 시 연 5~7% 수익률을 기대 가능

- 4,170만원을 연 6%로 운용 시 10년 후 약 7,500만원

- 현재 보험에 계속 두면 이만큼의 성장은 기대하기 어려움 (BRICs 수익률이 발목)

5. 보험 기능

- 사망 보장 기능은 거의 없거나, 무의미한 수준일 가능성 높음

- 자녀 명의로 되어 있어도 자산이전(증여) 등의 전략적 의미는 낮음

📌 결론 및 권고

항목판단

| 해약 여부 | 해약 추천 |

| 이유 | 1. 실질 수익률 낮음 2. BRICs 편입으로 미래 기대 수익률 낮음 3. 비과세 혜택 이미 확보됨 4. 대체 투자 수단 존재 |

| 대안 제시 | 해약 후 ① 미국/글로벌 ETF(장기성장), ② TDF 펀드, ③ 채권혼합펀드 등으로 투자처 변경 고려 |

🔄 추가 제안 (선택적)

- 해약 전 확인사항

- 해약수수료가 0인지 반드시 확인

- 혹시라도 “기초보장보험” 등 부가보장형이 붙어 있다면 납입 종료되었는지 확인

- 대체 투자 예시

- KB 글로벌 4차산업 펀드

- 삼성 미국인덱스 ETF (예: TIGER S&P500)

- TDF2040/2050 (자녀의 은퇴시점에 맞춘 자동 리밸런싱 펀드)

📣 요약

이 변액보험은 현재 기준 낮은 수익률, 투자대상 리스크, 비과세 혜택 이미 확보라는 측면에서 더 이상 유지할 필요가 없습니다. 해약 후 자금을 더 성장 가능성이 높은 투자처로 이전하는 것이 합리적입니다.

[해약 후 약 4,170만 원 일시금과 매월 60만 원 정기 투자 자금 투자 포트폴리오]

✅ 1. 목표 설정 및 기본 전제

구분내용

| 투자 목적 | 자녀 명의 장기 투자 (대학자금, 결혼자금, 노후자금 등) |

| 투자 기간 | 10년 이상 |

| 투자 성향 | 성장형 (중위험 중수익~고수익 추구) |

| 수익률 기대 | 연 6~8% 목표 (보수적 추정) |

| 투자 방식 | 해약금 일시금 + 매월 정기투자 혼합 |

| 세금 고려 | 국내 상장 ETF는 매매차익 비과세 (해외주식형 ETF 제외) |

✅ 2. ETF 포트폴리오 제안

💰 [A] 일시금 투자 (4,170만 원)

분류ETF명비중설명

| 글로벌 성장 | TIGER 미국S&P500 | 30% | 미국 대표지수. 장기적으로 가장 안정적인 성장 |

| 미국 혁신산업 | TIGER 미국나스닥100 | 20% | 기술주 중심, 변동성 있지만 성장률 높음 |

| 국내 주식 | KODEX 200 | 10% | 국내 대표 200개 종목 분산 |

| 글로벌 배당 | TIGER 글로벌MSCI리츠 | 10% | 글로벌 부동산/인프라 자산 배당 |

| 신흥국 성장 | KINDEX 중국본토CSI300 | 10% | 중국 본토 A주 – 장기적 반등 기대용 |

| 채권 안전자산 | KOSEF 국고채10년 | 20% | 금리 하락 시 자본이익 + 포트 안정성 강화 |

→ ETF 6종 분산, 리스크와 성장 균형을 고려한 장기 포트폴리오

| 유지 상품 | 청약저축 10만 원은 계속 유지 (주택청약 용도) |

💰 [B] 월 60만원 투자 포트폴리오

유형ETF / 상품명투자금설명

| ✅ 글로벌 주식 | TIGER 미국S&P500 | 120,000원 | 미국 대형 우량주, 핵심 성장 엔진 |

| ✅ 성장 테마 | TIGER 미국나스닥100 | 80,000원 | 기술주 중심, 장기 수익률 기대 |

| ✅ 국내 주식 | KODEX 200 | 40,000원 | 국내 대표기업 분산투자 |

| ✅ 리츠 배당 | TIGER 글로벌MSCI리츠 | 40,000원 | 글로벌 부동산/인프라 배당 자산 |

| ✅ 채권 안정성 | KOSEF 국고채10년 | 60,000원 | 장기채권, 금리 하락 시 자본이익 |

| ✅ 주택 준비 | 청약저축 | 100,000원 | 주택청약 자격 유지 및 우선순위 |

| 합계 | 600,000원 | 매월 정기 매수 설정 권장 |

📊 투자 비중 요약

자산군비중전략

| 주식형 ETF | 40만원 (67%) | 성장 중심 장기 투자 |

| 채권형 ETF | 6만원 (10%) | 리스크 완충 및 안정성 확보 |

| 배당/리츠 | 4만원 (7%) | 배당 및 분산효과 |

| 청약저축 | 10만원 (17%) | 주택청약 유지용 |

🔄 보완 전략

- 증권사 앱 활용 추천: 미래에셋, 삼성, 키움, NH 모두 자동정기매수 설정 가능

- ETF는 국내 상장이어야 세금 면에서 유리: 해외 ETF는 매매차익에 양도세 22%

- 리밸런싱: 매년 1회 정도 ETF 비중 점검 및 조정 (예: S&P500 비중이 50% 이상으로 커지면 조정)

💬 추가 조언

- 월 60만 원이라는 금액은 복리 효과가 매우 크게 작용합니다. 예를 들어:

- 연 7% 수익률로 15년 적립하면 → 약 2,000만원 원금 → 약 3,400만원 누적 자산

- 자녀가 대학 졸업 후 결혼할 시점에도 쓸 수 있는 든든한 기반 자산이 됩니다.

- 혹시 ISA 계좌를 통해 운용할 경우, 수익에 대해 일부 비과세/저율과세 혜택도 있으니,

👉 청년 ISA or 자녀용 계좌 가능 여부도 확인해보시기 바랍니다.

✅ 정리

✔️ 청약저축 10만원은 유지하고,

✔️ 기존 변액보험+적금을 ETF 중심으로 전환하는 것이

✔️ 수익률, 유동성, 분산 측면에서 모두 우수합니다.

728x90